Bevor der Infopreneur mit seinem Unternehmen startet, hat er die Entscheidung zu treffen, welche Unternehmensform er dazu auswählt. Dieser Artikel soll ihm dazu einen Überblick zu den in Deutschland eingesetzten Rechtsformen verschaffen.

Bevor wir nun die folgenden Fragen beantworten halten wir zunächst noch fest: Die Begriffe Rechtsform und Unternehmensform sind gleichbedeutend.

Warum braucht der Infopreneur eine Rechtsform für sein Unternehmen?

Der Grund dafür ist, dass die Rechtsform ihm einen rechtlichen Rahmen für sein Unternehmen schafft. Dabei legt sie unter anderem Folgendes fest: Unternehmenshaftung, Buchführungspflicht, Jahresabschluss und Steuerpflicht. Im Fall eines Gesellschaftsunternehmens, werden dadurch auch die Haftungsrisiken, die Rechte und Pflichten der Gesellschafter sowie die Gesellschafterversammlung definiert.

Welche Rechtsformen gibt es in Deutschland?

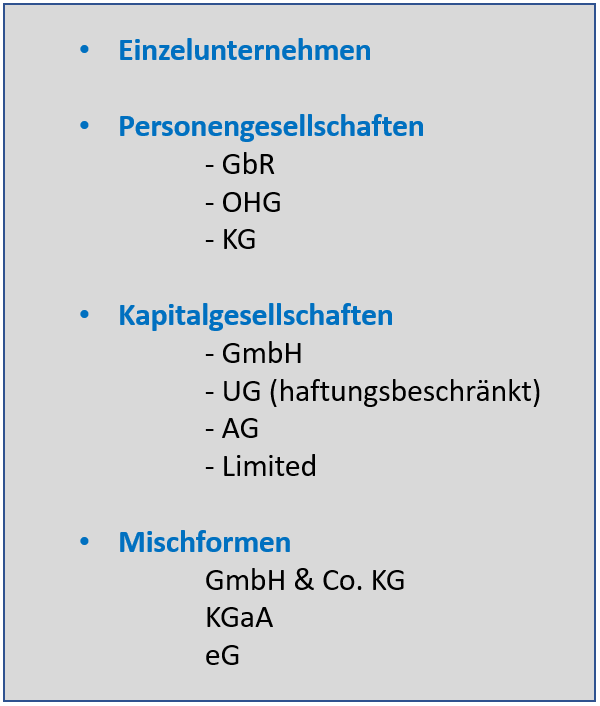

Die Unternehmensformen lassen sich grundsätzlich wie folgt unterteilen:

– Unternehmensformen –

Einzelunternehmen

Hier handelt es sich um die einfachste und am meisten eingesetzte Rechtsform in Deutschland.

Der Infopreneur kann mit dieser Auswahl sein Unternehmen sofort starten. Zuvor hat er jedoch seine Anmeldungen, beispielsweise beim Finanz- oder Gewerbeamt, durchzuführen.

Diese Unternehmensform wird in der Regel ausgewählt von Einzelkaufleuten, Freiberuflern, Kleingewerbetreibenden etc.

Vorteile:

- Der Infopreneur kann alle Entscheidungen selbst treffen.

- Einfach, formlos, kostengünstig, schnell – verglichen mit anderen Rechtsformen.

- Kein Gesellschaftsvertrag und kein Notar notwendig.

- Kein Stammkapital zur Haftung notwendig.

- Nur als Kaufmann, im Sinne des Handelsrechts, braucht er sich im Handelsregister einzutragen.

- Bis zu einem Jahresumsatz von 500.00€ oder einem Jahresgewinn von 50.000€ reicht ihm eine einfache Buchhaltung in Form einer Einnahme-Überschussrechnung aus.

Nachteile:

- Der Infopreneur haftet mit seinem gesamten Vermögen.

- Seine Gewinne hat er mit seinem persönlichen Steuersatz zu versteuern.

Überblick:

- Gründeranzahl: 1

- Stammkapital: nicht notwendig

- Gründungsprozess: einfach, formlos, kostengünstig

- Haftung: unbeschränkt

- Steuern: Einkommenssteuer, Gewerbesteuer, Umsatzsteuer

Personengesellschaften

Bei Personengesellschaften muss es sich um mehr als einen Gesellschafter handeln. Damit gemeint sind natürliche sowie auch juristische Personen:

- Natürliche Person

Darunter ist jeder Mensch als Träger von Rechten und Pflichten zu verstehen. - Juristische Person

Hier handelt es sich um Rechtspersonen, die keine Menschen sind. In der Regel sind es Unternehmen, die beispielsweise ebenfalls Verträge abschließen oder auch verklagt werden können. Bei solch einer Rechtsform lässt sich eine Trennung vom Unternehmen und seinen Gesellschaftern durchführen.

Im Rahmen der Personengesellschaften gibt es folgende Unternehmensformen:

1) GbR – Gesellschaft bürgerlichen Rechts

Dies ist die einfachste Form einer Personengesellschaft.

Die Gesellschafter haben ihren gemeinsamen Zweck in einem Gesellschaftsvertrag festzuhalten. Unter bestimmten Umständen braucht dieser nicht schriftlich erfasst zu werden. Ebenfalls muss die GbR nicht im Handelsregister eingetragen werden.

Diese Unternehmensform wird meistens dann genutzt, wenn kein Handelsgewerbe betrieben wird. Beispiele dafür sind Ärzte mit ihrer Gemeinschaftspraxis oder Anwaltssozietäten.

Vorteile:

- Einfacher Gründungsprozess.

- Es wird kein Mindestkapital zur Gründung benötigt.

- In den meisten Fällen kein Handelsregistereintrag notwendig.

- Bis zu einem Jahresumsatz von 500.00€ oder einem Jahresgewinn von 50.000€ reicht eine einfache Buchhaltung in Form einer Einnahme- Überschussrechnung aus.

Nachteile:

- Die Gesellschafter haften mit ihrem gesamten Privatvermögen.

- Jeder Gesellschafter hat seinen Gewinnanteil mit seinem persönlichen Steuersatz zu versteuern.

- Wenn keine vertragliche Regelung festgehalten wurde, dann dürfen nur alle Gesellschafter gemeinsam ihre Gesellschaft vertreten.

Überblick:

- Gründeranzahl: mindestens 2

- Stammkapital: nicht notwendig

- Gründungsprozess: einfach, formlos, kostengünstig

- Haftung: unbeschränkt

- Steuern: Einkommenssteuer bzw. Körperschaftssteuer, Gewerbesteuer, Umsatzsteuer

2) OHG – Offene Handelsgesellschaft

Die OHG basiert auf der Grundform der GbR. Diese Unternehmensform wird dann eingesetzt, wenn es sich um ein Unternehmen handelt, welches ein Handelsgewerbe betreibt.

Prinzipiell übernehmen alle Gesellschafter die Geschäftsführung. Durch einen Gesellschaftsvertrag können jedoch andere Regelungen festgehalten werden.

Die gesamten Gesellschafter der OHG sind gleichberechtigt und haften uneingeschränkt – also auch mit ihrem privaten Vermögen. Eine solch hohe Haftungssumme macht das Unternehmen gegenüber Banken und Kreditgebern attraktiv.

Vorteile:

- Es wird kein Mindestkapital zur Gründung benötigt.

- Gute Kreditwürdigkeit.

- Alle Gesellschafter gleichberechtigt.

Nachteile:

- Die OHG muss ins Handelsregister eingetragen werden.

- Gesellschafter haften mit ihren Einlagen und ihrem privaten Vermögen.

- Doppelte Buchführung ist Pflicht.

Überblick:

- Gründeranzahl: mindestens 2

- Stammkapital: nicht notwendig

- Gründungsprozess: einfach, kostengünstig, Gesellschaftsvertrag ohne notarielle Beglaubigung

- Haftung: unbeschränkt

- Steuern: Einkommenssteuer bzw. Körperschaftssteuer, Gewerbesteuer, Umsatzsteuer

3) KG – Kommanditgesellschaft

Im Handelsgesetzbuch ist die KG als Sonderform der OHG definiert. Dabei unterscheiden sich vor allem die Haftungsregeln voneinander. Denn nun ist es nicht mehr so, wie im letzteren Fall, dass alle Gesellschafter in gleichem Maße unbeschränkt haften, sondern es wird nun unterschieden zwischen Komplementären und Kommanditisten:

- Komplementär

Dieser trifft im Unternehmen die Entscheidungen und haftet dabei mit seinem kompletten persönlichen Vermögen. - Kommanditist

Dieser haftet lediglich mit seinem in das Unternehmen eingelegten Vermögen.

Bei beiden kann es sich sowohl um natürliche wie auch juristische Personen handeln.

Diese Unternehmensform wird vor allem dann vom Infopreneur eingesetzt, wenn er zusätzlich noch weitere Gesellschafter lediglich zur Finanzierung seines Geschäftes benötigt.

Vorteile:

- Kein Mindestkapital nötig.

- Hohe Kreditwürdigkeit.

Nachteile:

- Eintragung ins Handelsregister notwendig.

- Komplementäre haften unbeschränkt mit ihrem Privatvermögen.

Überblick:

- Gründeranzahl: mindestens 2 (mindestens 1 Komplementär und 1 Kommanditist)

- Stammkapital: nicht notwendig

- Gründungsprozess: einfach, kostengünstig, Gesellschaftsvertrag mit notarieller Beglaubigung

- Haftung: unbeschränkt (Komplementär), beschränkt (Kommanditist)

- Steuern: Einkommenssteuer bzw. Körperschaftssteuer, Gewerbesteuer, Umsatzsteuer

Kapitalgesellschaften

Zu den Kapitalgesellschaften zählen folgende Rechtsformen:

1) GmbH – Gesellschaft mit beschränkter Haftung

Obwohl ein solches Unternehmen häufig auf mehreren Gesellschaftern basiert, kann ein Infopreneur jedoch auch als alleiniger Gesellschafter eine GmbH gründen.

Bei einer GmbH handelt es sich um ein Unternehmen, das eine besondere Gesellschaftsstruktur aufweist und nur beschränkt haftet. Gründet der Infopreneur eine GmbH, dann haftet er also nicht mit seinem Privatvermögen.

Für die Gründung einer GmbH ist ein schriftlicher und notariell beglaubigter Gesellschaftsvertrag erforderlich.

Vorteile:

- Diese Rechtsform hat ein gutes Ansehen bei Kunden und Geschäftspartnern.

- Lediglich beschränkte Haftung.

- Aus steuerlicher Perspektive kann eine GmbH vorteilhaft sein. Beispiel: Geschäftsführergehälter sind als Betriebsausgaben absetzbar.

Nachteile:

- Aufwändige und kostenintensive Gründung.

- Der Infopreneur muss als Gründer einer GmbH vor deren Betriebsbeginn ein Stammkapital von mindestens 25.000€ hinterlegen.

- Aufwändige Buchhaltung.

- Die Gründung der GmbH sowie beispielsweise auch deren Satzungsänderungen müssen im Handelsregister immer notariell beurkundet werden.

- Die GmbH basiert auf Bilanzregeln des Handelsgesetzbuches. Im Vergleich mit den Vorschriften einer GbR führen diese zu einer wesentlich komplexeren Situation.

- Publikationspflicht: Der jeweilige Jahresabschluß des Unternehmens muss veröffentlicht werden.

Überblick:

- Gründeranzahl: mindestens 1

- Stammkapital: mindestens 25.000€

- Gründungsprozess: aufwändig, zeit- und kostenintensiv, Gesellschaftsvertrag mit notarieller Beglaubigung

- Haftung: beschränkt

- Steuern: Körperschaftssteuer, Gewerbesteuer, Umsatzsteuer

2) UG (haftungsbeschränkt) – Unternehmensgesellschaft (haftungsbeschränkt)

Hier handelt es sich um eine Art Mini-GmbH. Der wichtigste Unterschied liegt dabei in der Gründung: Dazu ist nur ein Stammkapital von einem Euro notwendig.

Jedoch muss mit den Gewinnen der ersten Jahre das Stammkapital dann aber schrittweise auf mindestens 25.000€ erhöht werden. Dazu sind jährlich mindestens 25% des Gewinns als Haftungsrücklage zu verwenden.

Die UG (haftungsbeschränkt) muss bis auf einige Ausnahmen wie eine echte GmbH gegründet werden. Dazu muss ein notariell beurkundeter Gesellschaftsvertrag geschlossen werden.

Ist die Höhe des Haftungskapitals von 25.000€ erreicht, kann diese UG (haftungsbeschränkt) in eine GmbH umgewandelt werden. Dazu ist zum einen ein entsprechender Gesellschafterbeschluss und zum anderen eine geprüfte Bilanz erforderlich.

Vorteile:

- Der Infopreneur kann als eine einzelne Person eine UG (haftungsbeschränkt) gründen. In diesem Fall ist er Gesellschafter und Geschäftsführer zugleich.

- Zur Gründung wird lediglich ein Euro als Stammkapital benötigt.

- Die UG (haftungsbeschränkt) kann für alle Arten von Tätigkeiten, Dienstleistungen und Gewerben gegründet werden.

- Da die UG (haftungsbeschränkt) der Körperschaftssteuer unterliegt, liegen die Steuersätze oftmals günstiger als bei Einkommensteuern von natürlichen Personen.

Nachteile:

- Es können keine Sacheinlagen getätigt werden. Die Stammeinlage muss deshalb bar und komplett erbracht werden.

- Zusätzlicher Aufwand bei Umwandlung in eine GmbH.

- Die UG (haftungsbeschränkt) wird von Kunden und Geschäftspartnern nicht ganz so seriös betrachtet wie im Falle einer GmbH.

- Da die Haftungssumme relativ gering ist, ist es schwieriger von Banken Kredite zu bekommen.

Überblick:

- Gründeranzahl: mindestens 1

- Stammkapital: mindestens 1€

- Gründungsprozess: aufwändig, zeit- und kostenintensiv, Gesellschaftsvertrag mit notarieller Beglaubigung

- Haftung beschränkt

- Steuern: Körperschaftssteuer, Gewerbesteuer, Umsatzsteuer

3) AG – Aktiengesellschaft

Bei der Gründung dieser Unternehmensform sind sehr viele formelle Anforderungen zu berücksichtigen. Der wichtigste Faktor dabei ist ein notariell beurkundeter Gesellschaftsvertrag.

Neue Unternehmen starten sehr selten in dieser Rechtsform. Eher wird diese für bereits etablierte Unternehmen eingesetzt.

Eine Aktiengesellschaft basiert auf folgenden drei Organen, die jeweils spezifische Funktionen sowie Rechte und Pflichten haben: Vorstand, Aufsichtsrat und Hauptversammlung.

Das Besondere an dieser Rechtsform ist, dass die Geschäftsanteile in Form von Aktien an die Aktionäre verteilt sind. Sollte also eine Person eine AG gründen, dann erhielte er 100% der Aktienanteile.

Die Haftungshöhe beschränkt sich wie bei allen Kapitalgesellschaften auf das unternehmerische Vermögen.

Vorteile:

- Gründung auch durch nur eine Person möglich.

- Gesellschaftsanteile (= Aktien) können einfach verkauft und übertragen werden.

- Rechtsform genießt sehr guten Ruf bei Banken und Geschäftspartnern.

- Leichte Aufnahme von Eigenkapital.

Nachteile:

- Hoher Gründungsaufwand.

- Im Vergleich zur GmbH höheres Grundkapital notwendig.

- Hoher Organisationsaufwand und Kosten für Vorstand, Aufsichtsrat und Hauptversammlung.

- Strenge Vorschriften für Buchführung, Bilanzlegung sowie deren Veröffentlichung.

Überblick:

- Gründeranzahl: mindestens 1

- Grundkapital: mindestens 50.000€

- Gründungsprozess: aufwändig, zeit- und kostenintensiv, Gesellschaftsvertrag mit notarieller Beurkundung

- Haftung: beschränkt

- Steuern: Körperschaftssteuer, Gewerbesteuer, Umsatzsteuer, Kapitalertragssteuer

4) Limited

Hierbei handelt es sich um eine britische Unternehmensform, welche aber aufgrund der europäischen Niederlassungsfreiheit auch in Deutschland eingesetzt werden kann.

Diese Rechtsform ist der deutschen UG (haftungsbeschränkt) sehr ähnlich. Unterschiede liegen dabei jedoch beim britischen Unternehmenssitz und dem britischen Recht, dem diese Unternehmensform unterliegt.

Besonders Startups nutzen diese Gesellschaftsform, da sie nur ein minimales Haftungskapital und einen geringen bürokratischen Aufwand fordert.

Wichtig: Durch den Brexit kann die bisherige Rechtsform der Limited sich stark verändern!

Vorteile:

- Zur Gründung ist nur ein Eigenkapital in Höhe eines britischen Pfunds notwendig.

- Gründung und Geschäftsstart ist schnell durchführbar.

- Zusätzliche Aufnahme von Gesellschaftern, Satzungsänderungen oder auch die Auflösung sind einfach möglich.

Nachteile:

- Eine Unternehmensadresse sowie ein Vertreter in England sind benötigt.

- Liegt der Tätigkeitsschwerpunkt in Deutschland, dann gilt das deutsche Insolvenzrecht.

- Es müssen immer das deutsche und das englische Rechtssystem betrachtet werden.

- Verfügt über kein seriöses Image bei Banken, Unternehmen und Kunden.

Überblick:

- Gründeranzahl: mindestens 1

- Grundkapital: mindestens 1 britisches Pfund

- Gründungsprozess: unkompliziert, jedoch nach britischem Recht

- Haftung: beschränkt

- Steuern: Körperschaftssteuer, Gewerbesteuer, Umsatzsteuer

Mischformen

Aus diesen bereits aufgelisteten Unternehmensformen lassen sich auch Mischformen einsetzen:

1) GmbH & Co. KG

Hier handelt es sich um eine Kommanditgesellschaft, deren Komplementär eine GmbH ist. Dabei werden zwei Rechtsformen miteinander verbunden.

Da der Komplementär einer KG in der Regel mit seinem kompletten Vermögen haftet, kann er seine Haftung dadurch also aufheben und sie auf die einer GmbH beschränken. Dadurch kann er das hohe Risiko für sein Privatvermögen einschränken.

2) KGaA – Kommanditgesellschaft auf Aktien

Diese Rechtsform zählt zu den Kapitalgesellschaften. Dabei handelt es sich um eine Mischung von einer Aktien- und einer Kommanditgesellschaft.

Die KGaA bietet zum einen den Vorteil einer starken Kapitalbasis und zum anderen die persönliche Bindung von Gesellschaftern. Diese seltene in Deutschland eingesetzte Unternehmensform eignet sich dementsprechend für die Kombination von einer eigenen Geschäftsführung durch die Komplementäre mit einer Fremdfinanzierung durch die Kommanditisten.

3) eG – Eingetragene Genossenschaft

Auch hierbei handelt es sich um eine Kapitalgesellschaft, die eher selten eingesetzt wird. Für deren Gründung sind mindestens 3 Gründungsmitglieder notwendig.

Ob das für das Unternehmen festgelegte Eigenkapital ausreicht, wird vom Genossenschaftsverband geprüft. Die Haftung kann auf das Gesellschaftsvermögen eingeschränkt werden.

Welches sind die häufigsten Rechtsformen?

Nachdem wir uns nun über die in Deutschland verwendeten Rechtsformen informiert haben, gehen wir nun der Frage nach, wie häufig welche Rechtsform in Deutschland eingesetzt wird. Diese Zahlen können den Infopreneur sicherlich interessieren und seine Entscheidung auch beeinflussen. Die folgenden Daten stammen vom Statistischen Bundesamt:

Im Jahr 2019 sind bei Unternehmen mit maximal 10 Beschäftigten folgende Rechtsformen eingesetzt:

- Einzelunternehmer: 66,6%

- Personengesellschaften: 10,3%

- Kapitalgesellschaften: 17,0%

- Sonstige Rechtsformen: 6,1%

Welche Rechtsform sollte ein Infopreneur wählen?

Diese Frage lässt sich im Rahmen dieses Artikels nicht beantworten. Der Infopreneur muss sich dazu selbst überlegen, welche Rechtsform unter welchen Umständen am besten zu seinem Unternehmen passt. Folgende Fragen können ihm dabei helfen:

- Wie viel Startkapital steht dem Infopreneur zur Verfügung?

- Ist eine externe Finanzierung des Unternehmens geplant?

- Wie riskant ist seine Geschäftsidee?

- Will er sein Unternehmen alleine oder im Team gründen?

- Wie schnell soll sein Unternehmen starten?

- Welchen bürokratischen Aufwand möchte er übernehmen?

- Wie viel Umsatz ist im ersten Jahr bereits geplant?

Zusätzlich zu seinen eigenen Überlegungen sollte der Infopreneur auch auf die Hilfe von Experten zugreifen. So können ihn Unternehmens- wie auch Steuerberater dabei unterstützen, seine ideale Rechtsform herauszufinden.

Wann sollte sich der Infopreneur für seine Rechtsform entscheiden?

Diese Entscheidung sollte er spätestens noch vor der konkreten Umsetzung seiner Geschäftsidee getroffen haben. Denn dadurch werden seine wichtigsten Unternehmensmerkmale wie Haftung, Steuern, Kapitalbedarf etc. festgelegt.

Kann der Infopreneur seine Rechtsform wechseln?

Es kann verschiedene Gründe dafür geben, warum der Infopreneur seine Unternehmensform wechseln möchte: Beispielsweise weil er seine zuvor getroffenen Fehlentscheidung korrigieren oder auch Änderungen in seinem Unternehmen umsetzen möchte. Zwar ist dies prinzipiell für ihn möglich, dennoch sollte ihm dabei klar sein, dass eine derartige Änderung der Unternehmensform zu Aufwand und Kosten führt.

Am häufigsten finden derartige Anpassungen der Unternehmensform statt:

- Einzelunternehmen wechselt zu GmbH oder UG.

- UG wechselt zu GmbH.

- GmbH wechselt zu Aktiengesellschaften.

Fazit

Um seine eigene Geschäftsidee konkret umsetzen zu können, sollte der Infopreneur sich zuvor einen aktuellen Überblick über die möglichen Rechtsformen verschaffen. In diesem Artikel lernt er dazu die gängigen Unternehmensformen kennen. Bei deren Auswahl sollte er dabei seine eigene Situation soiwe seine Erwartungen deutlichst berücksichtigen.

Antworten